В тему, несколько точек зрения:

От экономического кризиса — 2022 не увернется никто.

Даже «элитке» достанется

10 января 2022 г.

Какова вероятность экономического кризиса в 2022 году?

И по каким возможным сценариям он будет развиваться?

— Национальная экономика РФ сохраняет достаточно высокий уровень устойчивости.

Нет причин придумывать сценарии кризиса, — считает д.э.н., профессор экономического факультета Людмила Шкваря:

— Наступление экономического кризиса в России в 2022 году может стать исключительно только результатом очень серьезных неблагоприятных форс-мажорных обстоятельств, например, обширного локдауна.

Если же этого не произойдет, то причины наступления кризиса отсутствуют:

производство растет, импортозамещение развивается, что подтверждают даже западные «партнеры», безработица сокращается.

Все это говорит о том, что нет предпосылок для формирования «кризиса предложения», т.е. дефицита.

С другой стороны, государство совсем недавно оказало адресную денежную помощь семьям с детьми-школьниками, пенсионерам,

а сокращение безработицы ниже доковидного уровня и рост доходов означает отсутствие базы для развития «кризиса спроса». Поэтому, на мой взгляд, у нас нет никаких причин ожидать наступления кризиса.

Но есть и другая точка зрения.

— Кризис, вызванный сокращением спроса, так или иначе, затронет каждый сектор российской экономики, каждую отрасль,

— считает к.э.н., доцент экономического факультета РУДН, советник декана экономического факультета РУДН по вопросам международного сотрудничества Максим Черняев:

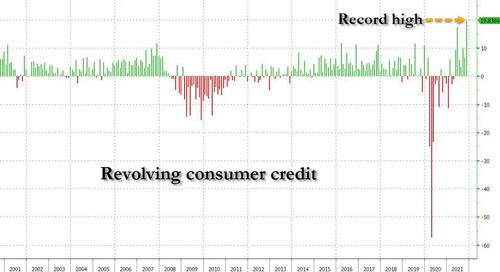

— Экспертное сообщество фиксирует все большее количество появляющихся экономических «пузырей», возникающих практически во всех секторах мировой экономики.

В ближайшее время рост инфляции и процентных ставок естественным образом приведет к кризису со стороны совокупного спроса.

При этом тесная корреляция между ценами на энергоресурсы и российский рубль сохраняется.

Свернутый текст

Позитивное влияние оказывает монетарная политика, проводимая Центральным банком РФ. Рост процентной ставки позволит валюте сохранить позиции на фоне растущей инфляции.

Вместе с тем, не стоит забывать о том, что усиление валюты идет в разрез интересам компаниям-экспортерам, поэтому укрепление выше, чем на 5% не приходится ожидать в 2022 году.

Кризис повлияет на все сектора, на все отрасли экономики России, в наибольшей степени — системообразующий топливно-энергетический комплекс.

Для РФ 4 квартал ушедшего года запомнится беспрецедентным ростом цен на энергоресурсы, в частности, на голубое топливо.

С наладкой поставок в страны ЕС и нормализацией предложения цена стабилизируется, рынок всегда себя отрегулирует, но осадочек останется в виде рисков,

в том числе риска снижения спроса, что неминуемо приведет к сокращению цен на энергоресурсы.

— Кризис с затяжным падением жизненного уровня будет в странах, которые жили не по средствам.

А России это не грозит благодаря запасу финансовой прочности и выросшему уровню самодостаточности в целом ряде отраслей,

— считает главный аналитик банка «Солидарность» Александр Абрамов:

— Объем государственного долга во многих странах, еще до начала пандемии уже находился на рекордных уровнях. И, соответственно, еще больше увеличивать долговую нагрузку рыночными методами было невозможно.

Происходило очень агрессивное стимулирование экономики в период пандемии, когда доходы населения в ряде стран не только не упали, как это обычно бывает в кризис, а резко выросли — именно за счет очень масштабных программ помощи со стороны государств.

И что самое важное, эти программы финансировались в большей степени за счет печатного станка. Поэтому мы и видели такую удивительную ситуацию, когда в кризис ставки во всем мире падали.

Но, тем не менее, рано или поздно за все приходится платить.

И к 2022 году Центробанки подошли с инфляцией, которая в разных странах где-то за 10%, где-то за 20%, а в ведущих — за 40% шагнула.

Поэтому сейчас мы видим агрессивное повышение ставок банками — и в развивающихся странах, и в ряде развитых стран.

Ожидать, что банки в ближайшее время откажутся от политики ужесточения, особенно в развитых странах, не приходится — там цикл ужесточения только начинается.

Поэтому, скорее всего по ходу 2022 года финансовая, экономическая ситуация будет усложняться.

Вопрос лишь в том, в какой момент Центральные банки решат, что цена борьбы с инфляцией слишком высока, и что все-таки придется возобновлять стимулирующие меры.

Обычно, Центробанки принимают такие решения, когда кризисные явления уже проявились — произошли какие-то крупные банкротства, потрясения на финансовых рынках, ухудшилась экономическая ситуация.

Но, учитывая, что на опережение Центральные банки, как правило, не действуют, то, скорее всего мы увидим достаточно серьезные потрясения в мировой экономике.

И наш российский Центробанк в своем прогнозе, в своих основных направлениях денежно-кредитной политики представил четыре сценария, из которых два сценария — кризисные.

Это сценарий высокой инфляции и сценарий финансового кризиса.

«СП»: — Как это отразится на российской экономике?

— Здесь у нас возможностей больше, чем угроз. Если произойдет падение цен на энергоресурсы — это стимулирует процесс импортозамещения.

За прошедшие годы государство накопило достаточно резервов, чтобы реализовывать подобные программы.

А вот что касается тех стран, которые все последние годы, да и десятилетия жили не по средствам, то там, конечно, предстоит серьезное падение жизненного уровня, и, скорее всего, затяжное.

Поскольку эти страны живут в долг, и этот долг с каждыми годом становится все больше и больше.

Поэтому, скорее всего, на мировых рынках будут потрясения, но на жизни российского населения это не будет сказываться настолько сильно, насколько сказывались кризисы, допустим, кризисы 2008 и 2014 годов.

Поскольку запас финансовой прочности, да и уровень самодостаточности в целом ряде отраслей существенно вырос.

Мы за это время выстроили и национальную платежную систему, и развиваем кооперацию с другими странами, поэтому даже если будут серьезные проблемы, допустим, с американским долларом,

то мы сумеем перестроиться и вернуться в нормальное экономическое русло.

Будем вести расчеты в национальных валютах, в случае проблем с резервными активами.

В общем, какого-то резкого падения российской экономики не предвидится.

— Фундамент будущего кризиса — это низкий платежеспособный спрос, который можно наблюдать сегодня,

— считает доцент кафедры «Финансы и кредит» ДВФУ Максим Кривелевич:

— Кризис уже есть. Спорно только то, что брать за точку отсчета — 2010 — последний год экономического роста, или 2014 год — год очередной девальвации рубля и повышения политических рисков в экономике.

Так или иначе, с этого момента российская экономика ни разу не внушала поводов для оптимизма. Есть в затяжном характере кризиса и свой плюс — он обходится без существенных обвалов.

Однако недооценивать социальные последствия кризиса не стоит.

Вероятно, что продолжение экономического спада проявит себя сокращением средней продолжительности жизни, прежде всего у мужчин. Увеличится смертность от алкоголизма и наркомании, будут чаще распадаться семьи.

То есть, кризис, это не цунами, а, скорее, как хронический грипп, который не убивает на месте, но ухудшает качество жизни и возможно снижает ее продолжительность.

Если продолжать аналогию, беспокоит снижение иммунитета экономики.

То есть, кризис углубляется. Потому что вообще-то, экономика адаптивна. И до начала коронавирусного периода можно было отмечать отдельные достаточно приятные достижения российской экономики.

Да, у нас пропал хороший импортный сыр, но появилось некоторое количество сыра собственного производства.

Пропали или сильно подорожали отдельные категории импортных товаров — появились вполне сносные отечественные заменители.

Ухудшились показатели в экономике, уменьшилась реальная возможность зарабатывать, но граждане как бы адаптировались, стали брать вторую работу и третью, стали искать нестандартные способы подрабатывать.

И если бы не случилась пандемия, то такая адаптация граждан вывела бы нас где-то в район уровня жизни 2010 года.

Что не очень хорошо, потому что другие страны за это время ушли далеко вперед, но существенно лучше нынешней ситуации.

Плюс «спасибо», антикризисным мерам ФРС США, за запуск глобальной инфляции.

«СП»: — Но американцы довольно неплохо с этим справляются, а вот когда россиян эта инфляционная волна накроет?

— В последние годы у нас была неплохая ситуация:

низкие ставками по кредитам и предсказуемые темпы роста цен позволили населению начать осмысленно относится к формированию своих сбережений и кредитов.

Постепенно улучшался уровень финансовой грамотности, граждане понимали ценность планирования семейного бюджета и формирования долгосрочной финансовой политики семьи.

Но сейчас, если перезапустится инфляционная спираль, все эти достижения будут потеряны.

Для людей это нормально — сберегать: на учебу детей, на случай болезни, на старость или просто на «черный день».

Но это нормально в условиях европейской инфляции, если она, условно, 3% годовых.

А попытка что-то сберегать при 20% инфляции в год уже не выглядит разумной. Это плохая история, потому что люди обучаемы.

Человек предпочитает вести себя правильно, если видит, что правильное поведение вознаграждается, а глупое наказывается.

Если все происходит ровно наоборот, то он не будет вести себя рационально. И вот это очень неприятно, потому что истоки будущего кризиса создаются сегодня.

Они в том, что люди исчерпывают возможность больше работать и теряют мотивацию к правильной жизни — семейной, трудовой — с уплатой всех налогов, с активной жизненной позицией.

Вот это наш будущий кризис.

СвободнаяПресса ® https://svpressa.ru/economy/article/321442/

/// В контексте, в разделе: ЭпохА - общение и новости темы:

Америка , какая она есть.

Россия и российская действительность

и другие.